گروه اقتصاد کلان – صدیقه بهزادپور: سرعت چرخش پول در کشور بستگی به عوامل مختلفی مانند نرخ تورم، تغییرات سیاستهای پولی و اقتصادی، وضعیت اشتغال و کیفیت خدمات بانکی دارد که البته متغیرهای دیگری مانند تحریم و ... نیز بر این رویکرد تاثیر مهمی برجای گذاشته است، اما در نهایت می توان گفت که؛ بهبود سرعت گردش نقدینگی منجر به رشد اقتصادی، تسهیل تجارت و کاهش هزینههای مالی برای افراد و شرکتها خواهد شد.

کاهش گردش پول یا «رکود»

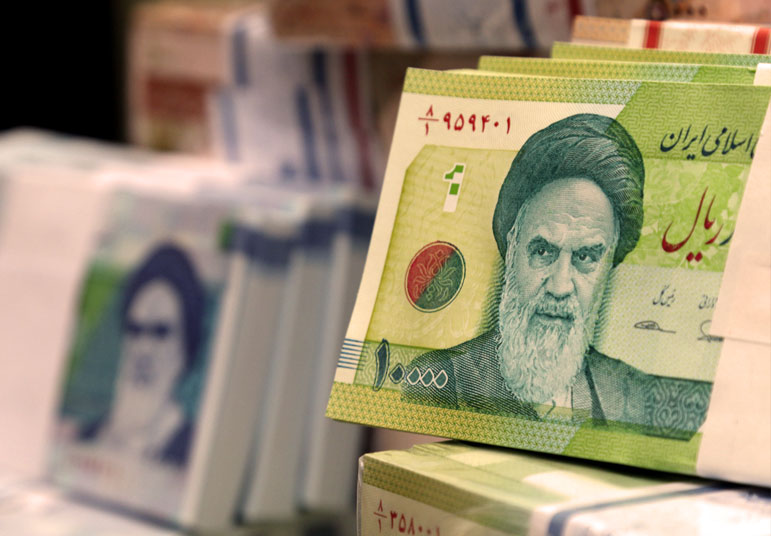

به گزارش تجارت، بر اساس آخرین آمارهای منتشر شده دولت، سرعت رشد گردش پول در حال کاهش است و همین موضوع باعث کاهش سرعت تورم و رکود قیمت ها در بازار بوده است. آمارهای پولی بانک مرکزی از رشد سالانه پول به عنوان جز اول و سیال نقدینگی در پایان مرداد ماهه سالجاری حدود 41 درصد برآورد شده است که حدود 34 درصد در مقایسه با رقم 75 درصدی در آغاز سال جاری کاهش یافت است. همچنین بر اساس اطلاعات کدال ۱۵ بانک بورسی، «سرعت رشد سپردههای دیداری» روند کاهشی خود را ادامه داده و به ۳۳ درصد در پایان آبان ماه رسیده است. این روند میتواند حاکی از ادامه روند کنترل قیمت در بازارها و کاهش سرعت تورم باشد. بر اساس این آمارهای دولتی، مجموع سپرده های دیداری و جاری در اقتصاد کاهش یافته و این به معنای کاهش سهم آن نقدینگی و اُفتِ سرعت نقدینگی و انتظارات تورمی در کشور است. این درحالی است که کاهش قیمت در برخی از بازارها مانند مسکن، طلا و ... به زعم برخی از کارشناسان به عنوان «رکود» تعبیر شده که البته در تضاد با تحلیل های دولت در این حوزه است، اما دولت معتقد است زمانی که چشم اندازی برای تورم و کاهش ارزش پول نباشد، فعالان اقتصادی پول های خود را به جای نگهداری در سپرده های دیداری در محل سپرده های بلند مدت تغییر می دهند و برای تایید گفته های خود آماری را منتشر کرده است که؛ بر اساس آمارهای ماهانه ۱۵ بانک بورسی که در کدال در حال انتشار است، مجموع سپردههای ریالی و کوتاه مدت این بانکها در مهر و آبان تقریبا ۳۳ درصد رشد کرده که در مقایسه با رقم ۱۱۲ درصدی بهمن ۱۴۰۱ و ۸۵ درصدی فروردین ۱۴۰۲ نه تنها افت شدیدی پیدا کرده بلکه روند نزولی خود را حفظ کرده و همچنین این رقم فروردین ماه سال جاری از ۳۱ درصد فروردین ماه ۱۴۰۲ به ۲۷ درصد در پایان آبان ماه ۱۴۰۲ رسیده که کاهش سرعت گردش پول را در ارقام بانکها نیز تایید میکند و به این ترتیب باید در انتظار کاهش بیشتر نقدینگی و در نتیجه روند نزولی تورم باشیم . از سوی دیگر کارشناسان معتقدند، افزایش قدرت خرید و کاهش واقعی قیمت ها، یکی از دستاوردهای کاهش جریان نقدینگی است، در حالی که همچنان نه تنها در سطح کلان بلکه در سطح خرد و معیشت مردم چنین اتفاقی رخ نداده است و آن چه که دولت از آن به عنوان کاهش و ثبات تورم یاد می کند، بیشتر مصداق عینی «رکود» در کشور است که البته آثار سازنده ای به دنبال نخواهد داشت.

اعتمادسازی و هدایت سرمایه ها به بانک ها

بر اساس این گزارش، دولتها با افزایش سود بانکی مردم را تشویق به نگهداری پول تحت عنوان سپرده در بانک میکنند و مردم نیز به جای سرمایه گذاری روزانه در بازارهای مالی مانند سکه، طلا و خودرو پولهای خود را در بانک سرمایه گذاری میکنند. تشویق مردم به سرمایه گذاری در بانک یکی از راههای کاهش سرعت گردش پول است، چون بانک نیز میتواند سپردههای مردم را در مسیر تولید استفاده کند، به عبارتی پولی که قرار است منجر به سفته بازی شود، جذب کارهای تولیدی خواهد شد، بنابراین سیاست کنترل انتظارات تورمی و کاهش سرعت گردش پول به درستی از سمت مسئولان ذیربط اتخاذ شده است. در کشور ترکیه بهره بانکی از ۸ درصد به ۳۵ درصد رسیده و در روسیه نیز نرخ سود بانکی به ۱۵ درصد افزایش یافته است، بنابراین سیاست کاهش سرعت گردش پول در بسیاری از کشورها در حال اجراست، چون کاهش سیالیت پول باعث کاهش نقدینگی و کنترل تورم میشود. در نیمه اول امسال شاهد بهبود متغیرهای اقتصادی بودهایم به طوری که فروش نفت افزایش پیدا کرده و تراز تجاری با احتساب نفت نیز مثبت شده است، نفت بیشترین ارزش افزوده در اقتصاد کشور را ایجاد میکند و زمانی که کشور با افزایش تولید و صادرات نفت روبروست، رشد اقتصادی نیز افزایش مییابد.

تلاش برای حفظ پول و کاهش گردش مالی؟

تغییرات سیاستهای پولی نیز بر سرعت چرخش پول تأثیر دارد. برای مثال، افزایش نرخ بهره تسهیلات بانکی میتواند مشوق نگهداری پول در بانکها باشد که این امر به نوبه خود سبب کاهش سرعت گردش نقدینگی خواهد شد. عواملی نظیر رفتار مصرفکنندگان و سرمایهگذاران نیز در تغییرات سرعت گردش پول نقش خواهد داشت. بهعنوان مثال، در شرایط نامطلوب اقتصادی و عدم اعتماد به آینده، احتمال دارد مصرفکنندگان تمایلی به خرجکردن پول نداشته باشند و پول را نگه دارند. این مورد نیز منجر به کاهش سرعت گردش نقدینگی میشود.تحریمها و عوامل سیاسی نیز میتوانند تأثیر قابلتوجهی در سرعت چرخش پول داشته باشند. احتمال دارد در شرایط تحریم، جریان پول در کشور کاهش یابد. در کل، نوسانات سرعت گردش نقدینگی در ایران، تأثیر گستردهای بر اقتصاد و دیگر پارامترهای اقتصادی مهم کشور دارد. تحلیل دقیق تأثیرات این نوسانات نیازمند بررسی عوامل متعددی است که در تغییرات سرعت چرخش پول نقش دارند. این عوامل شامل عوامل اقتصادی، سیاستی، تصمیمات دولتی، عوامل سیاسی و … میشود. برای درک کامل تأثیرات این نوسانات، بررسی دقیق و تحلیل جامع این عوامل اهمیت زیادی دارد.

کاهش سرعت نقدینگی واقعی یا فیک؟

سرعت گردش نقدینگی میتواند تأثیر قابلتوجهی بر سلامت اقتصادی و فشار تورم داشته باشد. در واقع، سرعت چرخش پول یکی از عوامل مهم تعیینکننده تورم است و تأثیر مستقیمی بر سطح قیمتها و نرخ تورم دارد. بالا بودن سرعت چرخش نقدینگی به این معنی خواهد بود که پول با سرعت بیشتری در جامعه دست به دست میشود و تعداد تراکنشهای مالی افزایش مییابد. این موضوع میتواند منجر به افزایش تقاضا و سطح قیمتها شود. اما استفاده روزافزون از ابزارهای پرداخت الکترونیکی، منجر به افزایش سرعت چرخش پول و تورم میشود. این افزایش بهدلیل تأثیر مثبت خودپردازها و حجم تراکنشهای آنها بر سرعت چرخش پول و حجم نقدینگی است. سرعت گردش نقدینگی و حجم نقدینگی تأثیر مستقیمی بر تولید ناخالص داخلی و نرخ تورم دارند. بنابراین، افزایش تعداد دستگاههای خودپرداز و پایانههای فروش و حجم تراکنشهای آنها باعث افزایش تورم نیز میشود.

بهبود گردش پول با خبردرمانی

بوروبور کارشناس اقتصادی در این باره گفت: در حال حاضر گردش پول با خبردرمانی کم شده است، انتظارات تورمی مردم با خبرهای سیاسی در بازار تاثیرگذار بوده است. با این همه شک نکنید تاثیر این خبردرمانی کوتاه مدت است، دولت اکنون دستش (از ارز) خالی است، صادرات ما تقریباً برابر با واردات است. دولت پولی ندارد که بخواهد قیمت دلار را سرکوب کند. ما سال قبل قریب ۱۲ میلیارد دلار خروج سرمایه از کشور داشتیم، در سال جاری این خروج سرمایه میتواند به پاشنه آشیل اقتصاد بدل شود، دولت میداند تنها راهش این است که سرعت گردش پول را کاهش دهد، بنابراین تمام تلاشش این است که گفتاردرمانی انجام دهد. در واقع دولت ابزاری غیر از گفتاردرمانی ندارد، اما فنر دلار یک جایی در خواهد رفت، چون متغیرهای اقتصادی دروغ نمیگویند، اگر شرایط همینگونه باقی بماند، ارزش دلار روی کاغذ تا پایان سال ۱۴۰۲ به ۶۰ هزار تومان و قیمت آن میتواند به ۷۵ هزار تومان هم برسد.

واکنش مخالفان به آمارهای دولتی کاهش گردش پول

بر پایه این گزارش مخالفان آمارهای دولتی در خصوص کاهش گردش پول معتقدند؛ اگر رشد ماهیانه نقدینگی ملاک این ادعا قرار گرفته باشد، به معنی این است که دولت تنها عملکرد یک ماه خود را مورد سنجش قرار داده. نقدینگی در نخستین ماه سال ۱۴۰۱ با افت ۰٫۲درصدی همراه شد. اما به نظر میرسد که این عدد در راستای عملکرد دولت در بخش پولی و بانکی به دست آمده باشد. بررسی رشد ماهانه نقدینگی نشان میدهد که از سال ۱۳۸۵ به این سو، رشد نقدینگی به طور معمول در فروردین ماه هر سال کمترین مقدار خود را داشته است. به علاوه، رشد نقدینگی در پنج سال، عددی منفی را ثبت کرده است و این اتفاق دلیل روشنی برای تحسین کردن عملکرد دولت نیست.